年初报告中,克拉克森研究认为油轮和成品油轮市场将迎来基本面的改善。今年迄今为止,这两个市场收益都已显著走强。另外在当前散货船、集装箱船二手船舶资产价格下跌的同时,克拉克森油轮价格指数(选取5年船龄为基准)平均涨幅达16%。本期专栏,我们将来探讨成品油轮市场。

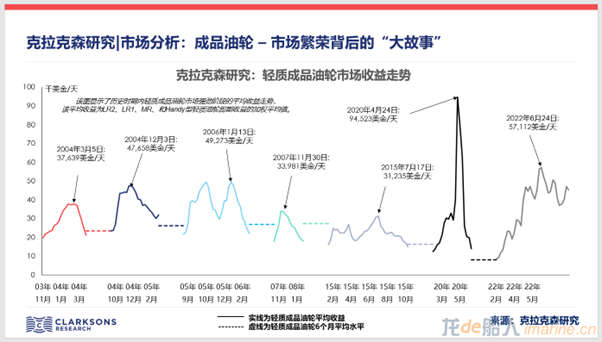

在克拉克森研究发布的众多油轮运费数据中,我们选取当前表现最为突出的轻质成品油轮做进一步讲解。克拉克森轻质成品油轮平均收益水平于今年6月上升至49,685美金/天,创下有记录以来最强劲的单月均值水平。而仅仅十二个月前,这一标准值曾一度下跌至3,666美金/每天,为克拉克森有数据记录以来的三十多年历史最低值。当前能源危机、能源安全的背景下,成品油轮因素同样值得关注。

-->

-->

历史峰值回顾

轻质成品油轮市场曾出现多次繁荣时期最近一次波峰在2020年,接近10万美金/天

2004-2005年:受益于成品油贸易强劲增长(两年期间涨幅均为 10%),该期间轻质成品油轮的平均收益曾多次升至 40,000 美金/每天以上。

2007 年和2015 年:分别出现过收益短暂超过30,000 美金/天的小波峰。07年主要因为单壳原油轮漏油事件造成的连带影响;15年因为油价大幅下跌推动贸易需求的增长。

2020年:4月底收益飙升至 94,523 美金/天,几乎是之前记录的两倍。收益水平暴涨背后是由于疫情影响下油价暴跌,不少成品油轮被租用为浮式储油用途。克拉克森数据统计2020年5月初10%的成品油轮船队运力被用于储油,而当年初仅不到1%。

新的里程碑需求导向,俄乌冲突放大吨海里贸易需求

如开头所讲,今年收益水平已强势上涨(虽然进入8月收益略有下跌)。其中连续十五周平均收益保持在40,000美金/天以上,这是有记录以来最长的一次。对比2020年2季度,收益在短时间内大幅上涨,达到高峰后继而迅速回落。截止上周五,克拉克森轻质成品油轮平均收益水平为45,088美金/天,其中从大到小LR2、LR1、MR和Handy船型的平均收益均大幅改善。

当前的市场行情反映了一些驱动因素:

成品油轮船队增速放缓:克拉克森成品油轮船队规模统计在短期内保持低速增长,2023年有可能出现负增长。当前10,000载重吨以上的成品油轮船队手持订单占船队比仅为5.24%。

成品油贸易需求在稳步复苏:近年来炼油厂更为频繁的关闭和重启行为,加大了成品油价格的波动,同时炼厂利润率的改善也扩大了油品贸易的套利机会。当前克拉克森成品油海运吨贸易预计在2022年增长1.4%。

贸易格局转变,远距离贸易增加推动吨海里贸易增长:克拉克森成品油吨海里贸易预测今年增长 8% 以上,比 2019 年的水平高出 6%(虽然海运吨贸易量预计仍将比 2019 年的总量减少约5-6%)。当前俄乌冲突导致欧洲从海运运距更远的美国、中东和亚洲进口更多成品油。

产能东移与能源安全能源安全问题值得关注炼厂产能转移是否会有不确定性?

早在几年前,克拉克森研究就提示了炼厂由西向东转移的趋势,并追踪全球国家和区域炼厂的产能数量和规模。08年后欧美产能陆续关闭,全球炼油产能布局继续向亚洲地区集中。今年以来沙特和中国炼油产能进一步增加,预计2022年全球炼油产能增长1.5%至1.022亿桶/天,其中中东和亚太地区(包括印度)炼油产能分别增长13%和2%,达到1,120和3,665万桶/天。中国作为目前全球的第二大炼油国,预计产能将在2023年增长至1,790万桶/天,有望成为全球炼油产能最大国家。

去年开始的能源危机,欧美国家意识到从原油到成品油进口产品的转变可能比最初预期的成本代价要更高。俄乌冲突进一步放大了能源安全的重要性,不仅欧洲对俄罗斯能源高度依赖,能源独立性减弱。其他国家炼油产能在过去几年也有所减少,太平洋市场上澳洲当前仅剩2个炼厂,新西兰也在今年关停了运营六十年的唯一炼厂。虽然中国当前有足够的炼油产能,但是出于能源安全的考虑,今年中国成品油总体出口配额2400万,比去年同期少了1300万。

基于此,值得关注欧美国家是否会仍按计划暂停关闭炼厂产能,甚至是否有可能重启部分产能。由于贸易格局转变是影响当前吨海里贸易需求的主要因素,未来炼厂产能的变化将成为影响成品油贸易的重要因素。

来源:克拉克森研究CRSL

|