|

|

集装箱船板块自2020年下半年开始强势上涨,市场对于箱船市场的关注兴趣高涨。今年运价和租金高位回调,本期市场分析专栏我们选取集装箱船板块:

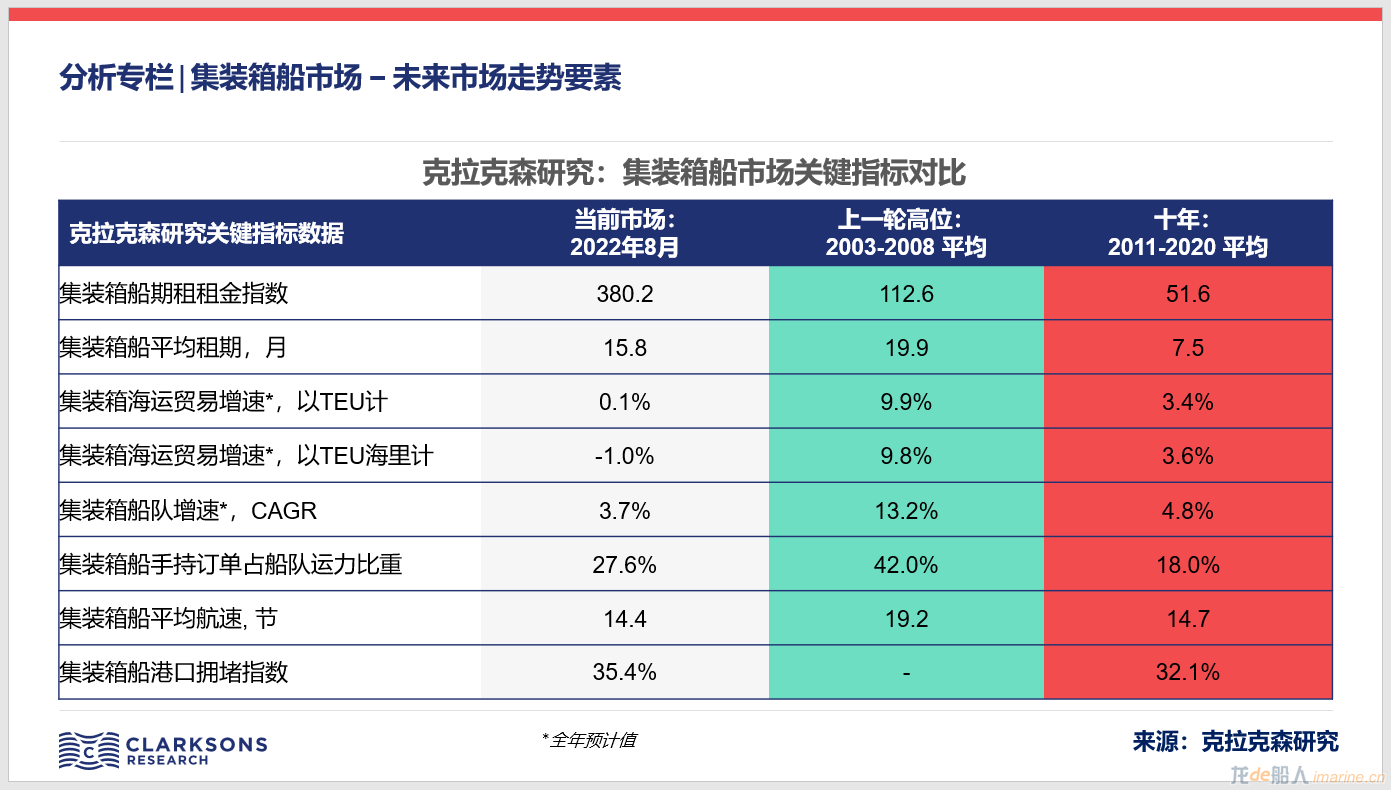

当前很难预测市场下行幅度,从供需基本面来看,2023年即期运价和租金进一步下滑的基调没有变化。不过考虑到港口拥堵的完全缓解以及大批量新船交付使用仍需时间,总体运费和租金预计可能仍高于历史平均水平。中长期来看,更多非基本面因素将不断打破传统的供需平衡分析。借助克拉克森研究强大的数据库,我们来探讨集装箱船市场的系列要素。

-->

-->

单箱运价 & 租船租金 租金相较运价降幅更缓,总体仍处于高位

截止8月底,克拉克森研究集装箱船期租租金指数为380.15,较3月最高点下降12%,不过这依然为疫情前平均水平的六倍之多。克拉克森研究统计的指数历史数据可回溯至1993年,上一次期租租金的最高点出现在2005年3-4月,当时指数收为171.84。当前期租租金水平仍比05年水平高出120%。

另一方面,反映单箱运价的上海出口集装箱运价指数(SCFI)在近几个月持续下滑,已较年初最高值下跌38%。总体来看,当前市场舱位供应仍不富余,同时海运运价也受到燃油成本上涨(鹿特丹低硫燃油价格年初至今同比增长超过60%)和船舶租金处于高位的影响。在大多数贸易航线上,集装箱即期运价同样处于历史高位,综合指数仍为近十年平均水平的三倍之多。

海运贸易 & 船队运力 供需基本面转变…

据克拉克森研究集装箱贸易月度指数统计,2022年至今全球集装箱海运贸易量同比下降1.7%,最新预计今年全年集装箱海运贸易量以TEU计将与去年持平(仍存在出现负增长的可能),而以箱海里计将下降1.0%。然而对比08年金融危机后,十年间集装箱海运贸易总量扩张67%,年度集装箱海运贸易增速维持在4%上下。当前全球集装箱海运贸易面临的下行压力持续增加,消费需求的提前释放,全球宏观经济“逆风”加强,通胀压力持续加剧,系列因素共同作用都将加剧市场对未来贸易增长的担忧。

预计2022年全球集装箱船队规模将温和扩张3.7%。然而由于2020年年底以来集装箱船新签订单激增,预计明年(主要在四季度)新船交付量将飙升至创纪录水平,因此2023-2024年全球集装箱船队扩张速度将加快至7-8%左右,供给端将开始承压。值得注意的是,以TEU计,考虑到当前船队规模已较2008年扩张一倍多,我们用更为准确的手持订单占船队比来衡量此轮新造船订单的规模。当前手持订单占船队比上升至27.6%,而在2008年这一比值高达60.8%。在05-08年间集装箱船队增速维持两位数的高增长。

环保法规 & 港口拥堵 未来非基本面因素更值得长期关注

航运市场当前正面临自19世纪初以来前所未有的技术革新,来自环保法规的压力将有效调节集装箱船市场的运力供给。即将生效的法规和政策,包括碳强度排放指标和欧盟碳排放交易体系,将对市场产生一系列潜在影响,包括航速调整、船舶节能改造短暂离开市场和老旧船舶拆解量增加。克拉克森研究集装箱船平均航速已经从2008年的19.19节下降至14.36节。目前市场似乎已达成共识,减速航行将会成为长期趋势,据不同机构估算航速下降1节将额外吸收运力5-8%。另外集装箱船舶燃料转换趋势明显,可以说本轮新船订单投资主要受到绿色环保议程下船队更新需求的推动。一旦运费市场承压,船东将提前拆解非环保老旧船型。

另外,围绕供应链安全的话题将成为后疫情时期的主流。集装箱船运输环节相对复杂,疫情管控政策、港口堆场运作、集卡司机罢工、装卸货港的天气因素等等任一环节出现问题都将有可能造成物流中断。据克拉克森研究集装箱港口拥堵指数显示,7月全球集装箱船在港运力占船队比例创下37.2%的月度新高,而“疫情前”2019年平均水平仅为31.6%。近期拥堵主要集中在美国东海岸、英国/欧洲大陆以及中国的港口。随着物流中断的持续,当前预计短期港口拥堵将继续为市场提供支撑并且可能需要较长时间才能得到实质性缓解。未来港口拥堵指标的变化也值得密切关注。

来源:克拉克森研究CRSL

|

|