2021年上半年,世界船舶工业迎来多年难见的复苏行情。我国船舶工业企业抓住市场机遇,积极承接订单,造船三大指标持续增长,产能利用率保持高位,重点企业手持订单排产已到2024年,成绩不俗。然而,与接单情况大幅改善相反,受原材料价格、汇率变动等因素影响,船舶行业利润却不升反降。在国际形势复杂多变、金融市场不确定性显著增强的环境下,船舶企业在抢订单、抓生产的同时,更要关注上下游产业运行、汇率、原材料等市场环境变化,加强风险防控,为全行业实现高质量发展奠定良好基础。

航运需求火爆,环保法规预期落地,市场摆脱低位进入上升周期

(一)集运市场屡创新高、BDI重回高位、原油运费持续低迷,航运市场上演“冰火两重天”

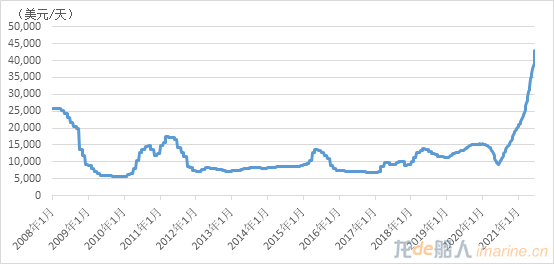

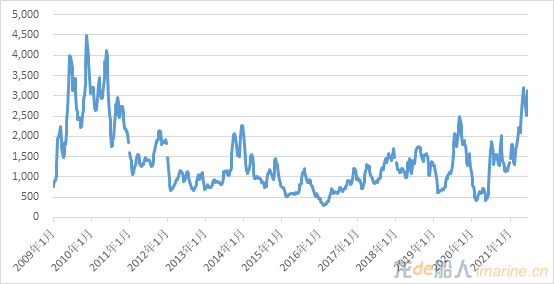

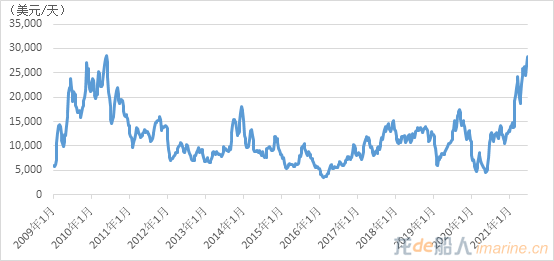

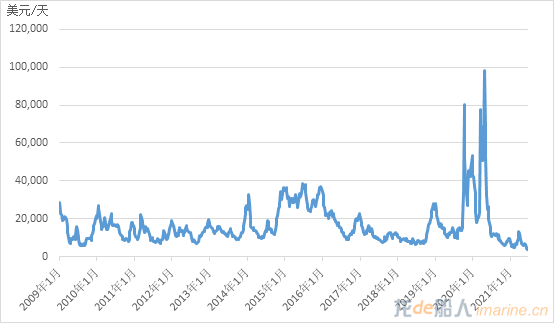

受疫情反复影响,全球制造业复工复产不均,港口拥堵及“集装箱只出不进”等因素导致船队效率下降,市场“一箱难求”大幅推高运费收益。截至发稿日,箱船国际运费价格“直线”拉升,达到42969美元/天,同比增长3.6倍,连续打破历史纪录。干散货运市场也在全球基础设施建设、原材料需求旺盛等因素推动下快速走高。同期,波罗的海干散货指数(BDI)已升至3126点,同比增长81.3%;散货船综合运费收益攀升至28416美元/天,达到2008年金融危机后的最高值。与集散市场的火热攀升形成鲜明对照,油运市场持续沉寂,油运价格在低位徘佪。虽然国际原油价格已站稳70美元/桶的关口,预示原油需求在有序复苏,但油船船队运力供大于求实际情况仍未改变。

-->

-->

图 1 箱船综合运费

-->

-->

图 2 BDI指数走势

-->

-->

图 3 散货船综合运费

-->

-->

图 4 油船综合运费

-->

-->

图 5 国际油价

(二)箱船引领造船市场快速回升,绿色船舶更受青睐

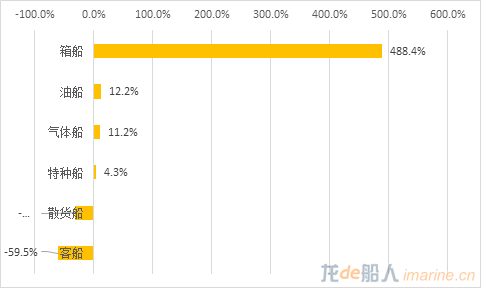

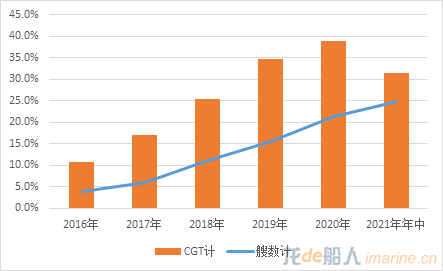

集运市场复苏并增长的需求已经传导至新造船市场,今年前5个月,全球新船成交2203万修正总吨,同比增长3.1倍,已基本与2020年全年成交量持平。其中,箱船占比高达51.3%(以CGT计)。从“5+1”六大船型(油散集气客+特种船)累积成交量与2019-2020两年同期成交均值对比来看,箱船增加4.9倍,油船、气体船增加一成左右,特种船小幅增加,散货船和客船降幅较大。此外,市场向绿色船舶倾斜的速度加快,以双燃料动力为主的环保船舶占新承接订单比例不断升高。以成交的艘数计,2016年仅占新船订单的3.9%,而2020年就已升到21.3%,到今年年中占比进一步扩大,接近四分之一(24.9%);以修正总吨计,2020年环保船舶占总订单的比例接近38.9%。

-->

-->

图 6 2021年前五月累积与2019-2020两年同期成交均值对比(以CGT计)

-->

-->

图 7 环保动力船舶占新成交订单比例

(三)抓住市场短期回复的机遇窗口期,加快绿色低碳技术应用

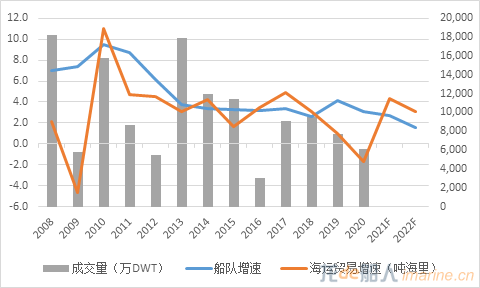

国际主要预测机构的共识是:2021年全球经济复苏将带动海运贸易回暖,预计全年海运贸易增速将超过4%,未来两年也将持续保持在3%左右;而根据手持订单测算,未来两年船队平均增速在2.5%左右。从历史经验看,海运需求增速超过船队增速时有助于推动新造船市场回暖,因此,总体把握上,市场是一个正在向上并向理性回归的走向。需要格外保留三分谨慎的是疫情后经济反弹的这一现实。若如众愿,疫苗接种的效应和疫情防控的成果显现,全球供应链将逐步恢复、运输效率回升、生产制造资源重回全球均衡,包括可能的流动性趋紧等经济贸易重大因素变化,未来航运市场存在大概率冲高回落的风险。因此,大概率上判断,本轮市场回复也具有短时的特点。

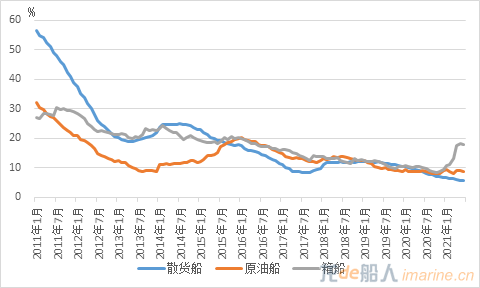

此外,去年四季度以来,箱船市场持续走高,手持订单占船队运力的比例快速接近五分之一,为过去五年内新高;油船与散货船手持订单占船队比重分别达到8.7%和5.6%。因此三大船型未来市场可能出现分化走势。与已经直线拉升的箱船市场相比较,散货与油运市场以及相对应的新船需求更值得市场持续关注。

六月刚刚结束的国际海事组织(IMO)海洋环境保护委员会MEPC 76会议通过的现行船舶能效指数(EEXI)、增强的船舶能效率管理计划(SEEMP)和碳强度指标(CII)评级计划生效后,碳减排水平及评级将成为未来新造船和二手船买卖的重要参考标准,绿色低碳船舶将会更受市场青睐。船舶企业应树立打造设计建造低碳船舶的能力就是塑造未来国际市场核心竞争力的理念,加快新船型设计、船舶替代燃料及相关装备的研发投产,在市场新一轮更新替代需求中抢得先机。

-->

-->

图 8 年度成交量与世界航运贸易量变化对比

-->

-->

图 9 主要船型手持订单占船队运力比例

人民币汇率双向波动已成常态,造船企业要坚持“风险中性”理念

(一)人民币兑美元汇率双向波动愈发明显

今年以来,人民币兑美元汇率双向波动愈发明显。今年初至2月,人民币兑美元中间价升值趋势明显;2月升值达到高点之后开始呈现贬值趋势;4月后,人民币兑美元中间价呈现波动升值趋势,在6月1日达到6.36的高点,之后震荡下行,截至发稿日回到6.46。外汇市场自律机制日前再次强调,未来人民币汇率走势面临较大不确定性。在市场化的汇率形成机制下,汇率既可能升值,也可能贬值,双向波动将是常态。同时,宏观风险趋于收敛、中美宽利差及国际收支保持基本面平衡,人民币汇率弹性也在不断增强。

-->

-->

图 10 人民币兑美元汇率走势

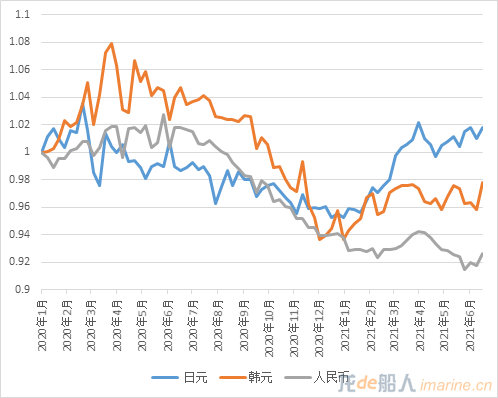

(二)人民币升值幅度大于韩币,日元则先升值再贬值

从2020年至今中日韩三国货币兑美元汇率变化看,人民币和韩国都先经历贬值再升值,截至发稿日比2020年初分别升值7%和4%;日元是先升值再贬值,基本与2020年初持平。人民币汇率快速升值既加大企业的经营风险,又一定程度上影响中国企业相较于竞争者的国际竞争力。

-->

-->

图 11 中日韩三国货币兑美元汇率变化对比

(三)国际金融市场不确定性增强,树立并坚持“风险中性”理念

美联储政策变化对美元体系下的全球经济造成较大影响,针对美联储未来可能的“加息”“缩表”等动作也是世界金融体系风险增大的过程。影响汇率变化的外部环境存在多重不稳定因素,单个企业难以判断未来不确定的变化,因此造船企业应适应汇率双向波动的常态,树立汇率“风险中性”理念,明确以“保值”而非“增值”为核心的汇率风险管理目标,积极合理运用套期保值等金融工具,加强汇率波动风险管理和应对,尽可能降低汇率波动对日常经营管理和业绩指标的负面影响,保主营业务目标实现。

钢材等原材料价格大概率维持高位运行,船企保供给是重中之重

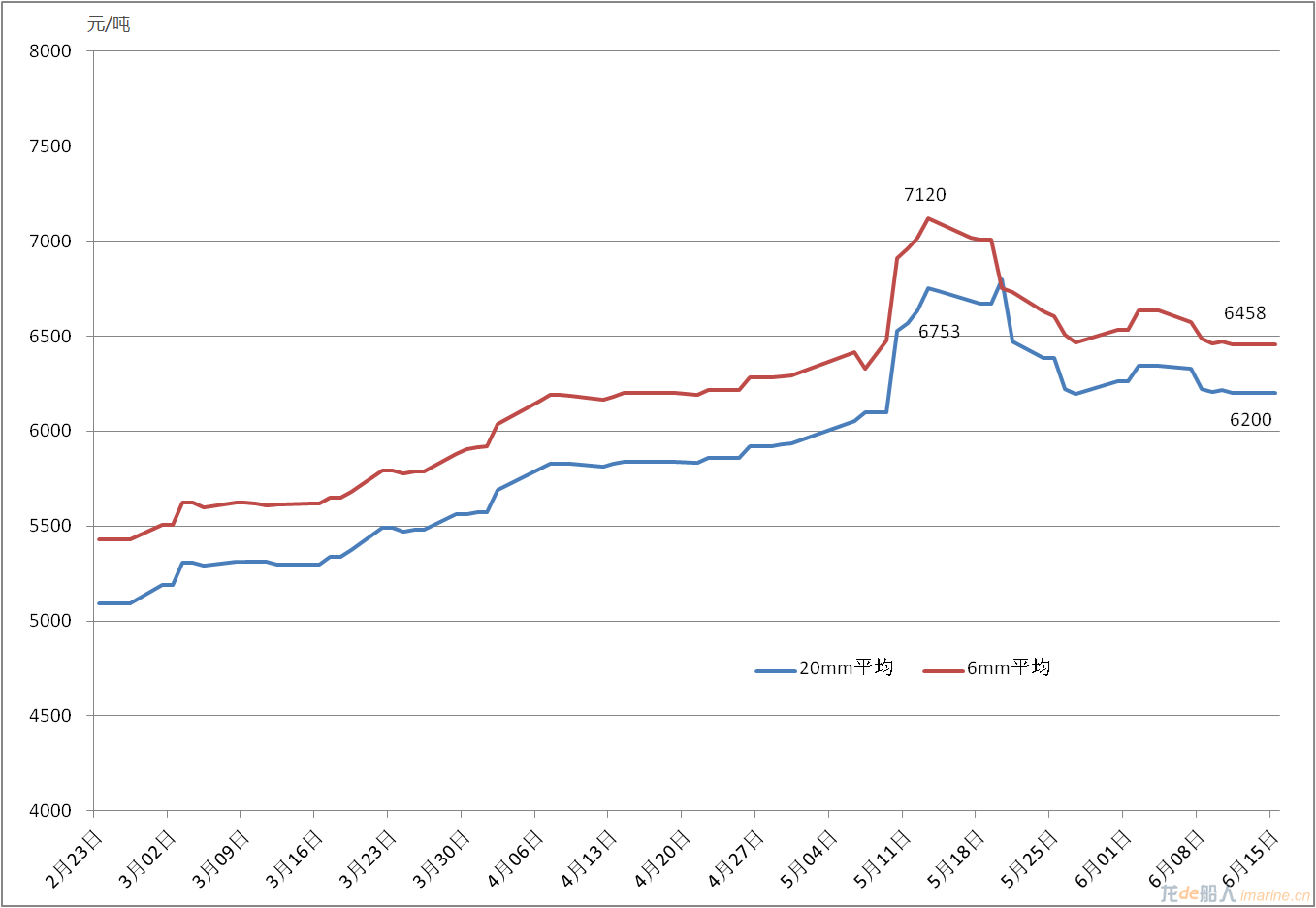

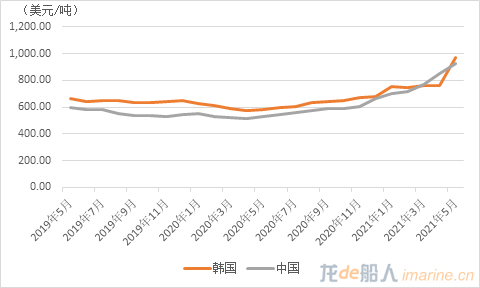

(一)船用钢板价格仍维持高位,韩国市价基本与中国持平

2020年11月份以来,受进口铁矿石价格快速上涨等因素影响,国内造船板价格大幅上涨52.1%。截至2021年5月14日,国内6mm造船板和20mm造船板均价分别达到7136元/吨和6753元/吨,创下近十年新高,给行业发展带来重大影响。在各项政策引导下,国内造船板价格有所回落,6mm和20mm造船板分别比最高点下降约500元。但仍比年初上涨1200元/吨。从6月份数据来看,造船板价格基本围绕在6200元/吨的高位徘徊。此外,韩国船用钢板价格也在快速上升,以市价计,5月韩国船用钢板以人民币计从4870元/吨跳升至6182元/吨。

-->

-->

图 12 主要造船板平均价格走势图

-->

-->

图 13 中韩两国船用钢板价格对比

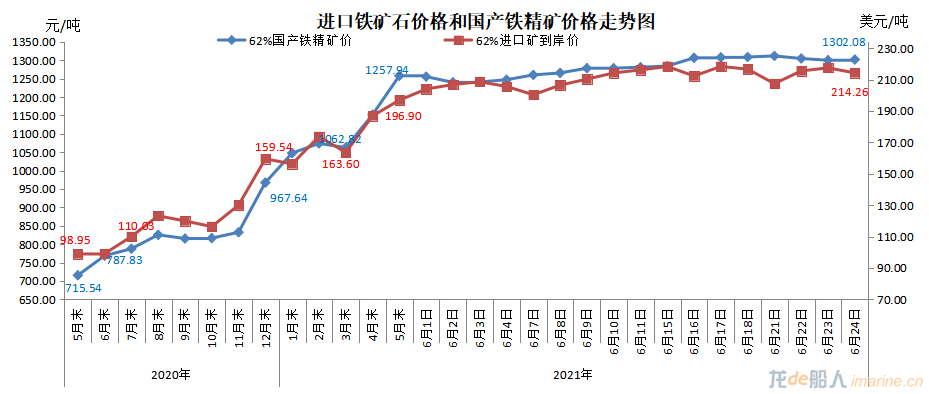

(二)国内外市场供需形势仍然紧张,钢价短期难回落

从原材料市场来看,主要支撑炼钢成本的铁矿石和焦炭价格依然维持高位。国内市场方面,近期钢材需求边际回落,基建、汽车、工程机械等行业需求增速转弱,但市场供需基本面仍处于紧平衡状态。国际市场方面,国内外价格出现严重倒挂,国际钢价持续走高。根据数据显示,美国7月份生产的热轧卷板价格约合人民币1.2万元/吨,远超国内5350元/吨的价格。预计短期内国内钢材市场在多种因素影响下,价格将继续保持振荡偏强的概率较大。

-->

-->

图 14 进口与国产铁矿石价格走势图

(三)建立供需双方长期理性合作机制,确保材料供给效率与质量

船企是用钢大户,对船用钢板供给的质量要求高、时效性强,又有多品种、小批量、多家机构检验等行业特点,与上游行业建立紧密的合作关系有利于稳定市场预期,减少供需波动,促进上下游企业生产组织,实现平稳有序运行。从历史来看,无论是钢材市场还是新造船市场,都存在市场波动的长周期,并且历史上这种波动并不完全同步。因此,钢铁与造船供需上下游之间的长期合作机制极其重要,在造船和钢铁行业之间建立基于市场机制的、理性价格中枢的长期稳定、利益共享、风险共担、合作双赢的协作机制,是中国船舶工业锁定风险、减少波动影响的重要工作。

结语

当前,世界船舶工业的格局进入新一轮调整期,主要造船国家为获得发展先机,围绕绿色、智能等科技与产业革命为主的竞争已经展开。面对巨大的市场机遇与复杂多变的风险挑战,船舶工业企业更要“百尺竿头,更进一步”:一是加强市场形势研判,捕捉市场机遇并提升接单质量,丰富产品结构,将“努力付出”转化为“优质订单”;二是,加强产品质量管控提升生产效率,将“手持订单”转化为“可观利润”;三是,加强风险防控,确保安全生产,落实应对措施,将“潜在风险”转化为“有利条件”。

行半里者半九十。自2008年全球金融危机以来,全球经济跌宕起伏、海洋装备产业变化的不可预测性增强,各影响因素的交互作用下风险点、风险程度、风险模式以及机会点、机会进机、机会表现等都在发生变化。上半年市场的演化为行业注入了信心,下半年期待市场能够保持总体向好,油气运和客船等市场承继上半年复苏势头,演绎出近十年来最好的上场轨迹,为全行业推动IMO法规要求、技术应用和产业持续发展提供良好的市场条件。我国船舶企业要将上半年的接单“优势”转化为行业持续发展的“胜势”,实现全年船舶工业“十四五”计划第一年生产经营开门红。

来源:中国船舶工业行业协会

|