马士基今日(18日)发布2020年第三季度财报,息税折旧及摊销前利润(EBITDA)增长39%至23亿美元,但营收下降1.4%至99亿美元。与第二季度相比,业绩表现受益于需求的持续恢复。

A.P. 穆勒-马士基首席执行官施索仁(Søren Skou)先生表示: “尽管新冠疫情对公司大部分业务带来负面影响,但我们严格执行既定战略,所以第三季度利润和现金流实现稳健增长。同时在本季度,我们进一步整合、简化海运及物流业务(Logistics & Services)组织架构,完成对欧洲关务公司KGH的收购,并继续整合仓储配送公司Performance Team,以支持物流与服务业务取得良好业绩表现。”

尽管货量减少3.6%,但公司通过继续进行灵活的运力部署、降低成本,且因某些航线需求突然回升致使短期运价出现暂时上涨,海运业务(Ocean)向好,成为本季度驱动业绩增长主因。海运业务利润增长5.11亿美元,达18亿美元,EBITDA利润率达25.4%。

得益于供应链管理、多式联运业务需求大幅增加,收购Performance Tea团队带来的成效,物流与服务业务(Logistics & Services)实现业绩增长。在第三季度,营收增长了11 %,利润增长44%。尽管重组费用为4000万美元,但EBITDA从2019年同期9100万美元增长到1. 31亿美元。码头及拖轮业务(Terminals&Towage)尽管货量及营收下降,但公司致力于成为世界一流的运营商并为此付诸努力,不断提升利润率及盈利水平。

因经营活动产生的现金流增加,资本支出总额降低,投资资本现金回报率(CROIC)过去十二个月从9.9%上升至13.9%。同样,随着利润提高、投资资本略微下降,税后投资资本回报率(ROIC)过去十二个月从3%增长至5.9%。

2020年前三季度,自由现金流为30亿美元,使公司能进行股票分红、收购及减少债务。计息债务净额从2019年底的117亿美元降至2020年前三季度108亿美元。

-->

-->

股权回购项目

鉴于公司业绩和现金流表现,董事会决定启动为期15个月的100亿丹麦克朗(约16亿美元)的股权回购计划,其中第一部分(5亿美元)预计将于12月开始。剩余部分有待于在2021年3月下一届年度股东大会获批。

2020年前景展望

基于目前公司业绩情况,马士基在2020年11月17日宣布上调业绩预期。预计在计算重组和整合成本前,2020全年息税折旧及摊销前利润(EBITDA)将在80-85亿美元之间,2020年10月13日发布的预期为75-80亿美元。

因新冠疫情影响,全球集装箱需求增长在2020年预计收缩4-5%。海运业务的有机增长将略低于平均市场增长水平。

2020年总资本支出(CAPEX)预计为15亿美元,同时维持高现金转化率(经营现金流与EBITDA相比)的预期。

2020-2021累计的总资本支出(CAPEX)预计仍为45亿至55亿美元,同时维持高现金转化率的预期。

2020年第三季度业绩表现:

-->

-->

上表分别是:海运板块/物流及服务板块/码头及拖轮板块/制造及其他板块/未运营及正在剥离业务/马士基持续运营业务

-->

-->

上表分别是:未运营及正在剥离业务/物流及服务板块/码头及拖轮板块/马士基持续运营业务/海运板块/制造及其他板块EBITDA情况

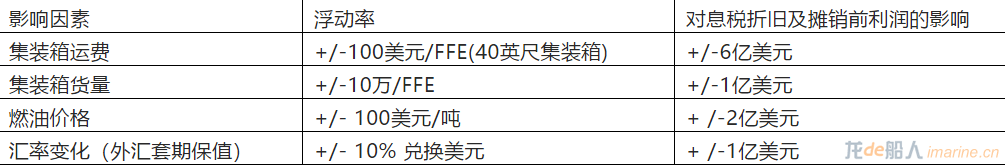

2020年业绩影响因素:

由于新冠疫情、燃油价格、运价及宏观经济疲软等因素,A.P. 穆勒-马士基2020年全年业绩充满不确定性。根据预期收益水平和其他相同的条件,以下关键因素将对A.P. 穆勒-马士基2020年全年业绩表现产生影响:

-->

-->

|