|

|

2020年,一场突如其来的新型冠状病毒肺炎疫情令全球各国措手不及,生产、销售、人员流动、日常消费等诸多环节停滞。今年第一季度,美股单月四熔断令全球投资人见证历史,经济衰退的声音四起;石油输出国组织(OPEC)+会议的谈崩加速油价探底,原油市场陷入“灰暗时期”。伴随着诸多“黑天鹅”事件,全球新造船市场第一季度迎来历史“极端”开局。

航运市场表现分化

市场供需双受困,干散货运有所回暖但仍低位运行。中国是全球工业大国,对铁矿石、煤炭以及粮食等干散货运输需求强劲。春节淡季和疫情“黑天鹅”对国内需求造成“双杀”,基建、房地产以及大多数的投资与工业生产均受到影响,对铁矿石等干散货的需求有所降低。此外,供给端的巴西以及澳大利亚再次受到气候问题困扰,出货量并不理想,导致散货船运费持续走低。3月,国内疫情有所好转,生产基本恢复。澳大利亚铁矿石发货量有所上升,运费有所回暖,克拉克松散货箱船平均收益为7756美元/天,环比增长41.2%,不过整体仍处于相对低位。

短期供需不匹配,油运市场“深V”反转。疫情的爆发导致全球原油消费量急剧下降,原油库存短期位于高位,油运市场受到猛烈冲击。进入3月,OPEC+未能就延长原油限产协议达成一致,随后沙特阿拉伯与俄罗斯“掀桌”开启石油价格战,国际原油价格暴跌,WTI油价一度跌破20美元关口,布伦特油价探底至月末26美元/桶附近。油价下跌使得套利结构深化,市场投机与石油消费国战略储备需求增加,推动油船运费飙升。3月,克拉克松油船平均收益为53774美元/天,环比暴涨176.1%,创下2008年7月以来新高。

运力调整难挡经济下滑预期,集运市场表现疲弱。今年年初由于出货小高峰,市场运输需求表现平稳。疫情来袭,全球生产供应链遭受严重打击,班轮公司不得不选择调整航线班期或取消部分船舶航次收缩运力供给。随着疫情在全球加剧蔓延,市场担忧情绪不断升温,班轮公司的停航以及积极揽货之举难挡运价下跌之势。3月,克拉克松集装箱船平均收益为14243美元/天,较年初下降6.4%,连续两个月环比下降,且降幅有所扩大。

疫情蔓延叠加油价暴跌,气运市场遭受冲击。受疫情影响,大批返乡人员假期延长,城燃用气中的分户式采暖用气受到一定影响,加之企业延期复工导致工业用气下降,天然气消费端需求量萎缩。部分中国进口商已向液化天然气(LNG)生产商发出了因不可抗力不能履约的通知。此外,油价的暴跌带来的是天然气性价比下降,利空气运市场。低油价将使LNG销售收益明显降低,进而影响包括天然气开发在内的上游板块整体的投资水平。3月,16万立方米LNG船即期收益为40750美元/天,较年初下降48.5%。

新造船市场逆境承压

船东经营面临危机,新船订单大幅萎缩。第一季度新造船市场仍未走出疫情阴霾,多个主要造船国家在疫情榜单上名列前茅。疫情的蔓延和刚刚生效的限硫令给新造船市场带来了极大的不确定性,船东更愿意采取保守的态度。此外,金融市场的动荡加剧了融资难度,船东发生破产风险的可能性加大。面对史无前例的疫情冲击,云顶香港有限公司率先减薪自救,调降公司高层薪资,最高降幅达50%;韩国班轮运营商森罗商船也紧随其后。日本神户夜光邮轮公司对外宣布,自今年1月以来的一系列订单被迫取消,公司已提交破产申请。2020年第一季度,全球新船仅成交740.2万载重吨(DWT)、245.5万修正总吨(CGT),分别同比下降58.2%、70.1%,是2000年以来的最差开局。

-->

-->

-->

-->

船厂生产节奏被打乱,完工交付陷入困境。受疫情影响,主要造船国生产计划被打乱。一方面,部分地区的员工无法及时复工,船厂的生产计划受到影响。另一方面,生产保障面临困难,企业不得不低负荷生产。此外,从产业链的角度看,中日韩在贸易领域上中下游互相依托,因此,疫情将导致相关制造业也被迫减产。整体来看,第一季度全球完工交付2338.5万DWT、707.1万CGT,分别同比下降17.8%、28.1%。

手持订单再度下滑,船厂“余粮”难以为继。进入2020年,手持订单再度陷入下滑困境,截至2020年3月底,全球手持订单已萎缩至1.7亿DWT、7330万CGT,分别同比下降19.5%、13.8%,分别是2003年11月和2004年3月以来的最低水平。手持订单占船队比例已下滑至8.27%,是2005年以来的最低水平。日本Yamanishi船厂已申请破产,瑞典的考库姆造船厂一度濒临倒闭。在市场未见好转的情况下,越来越多的船厂或将面临“生死劫”。

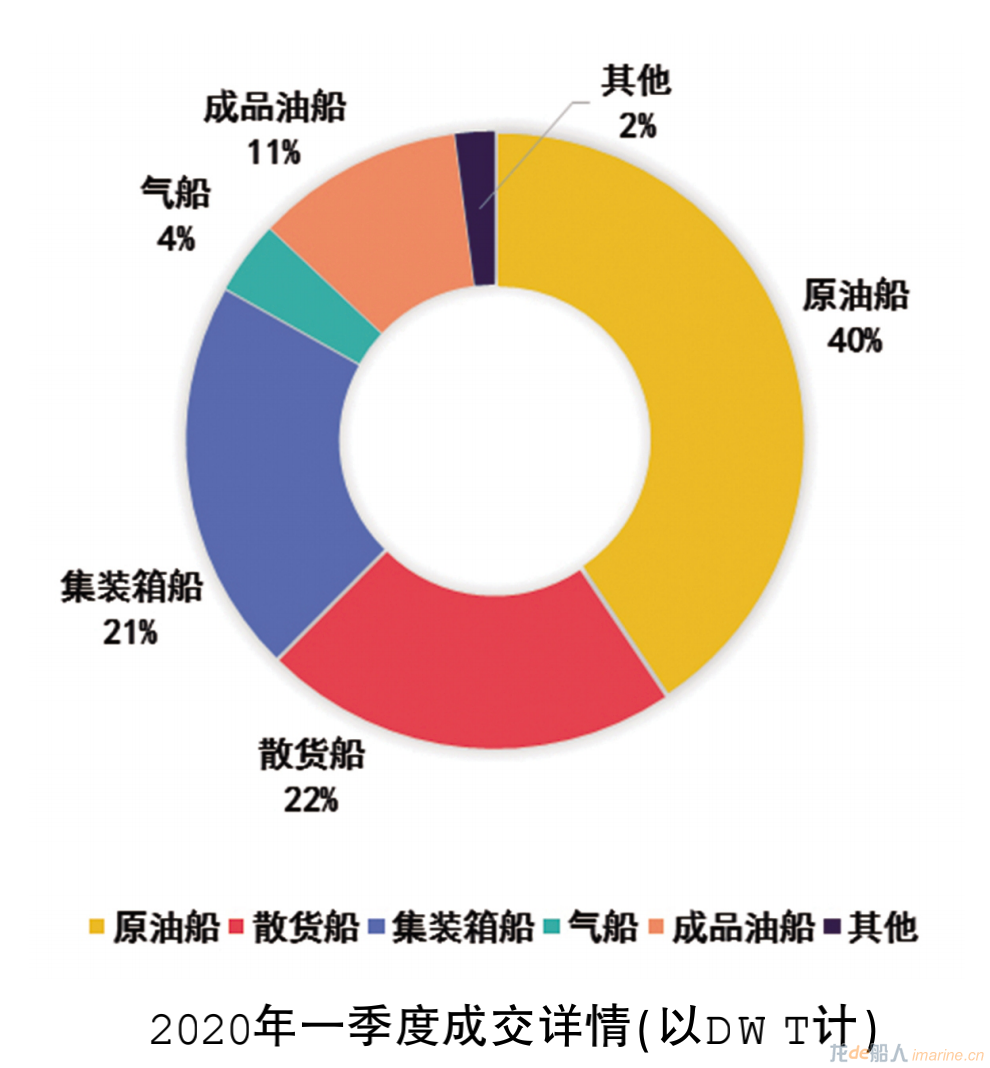

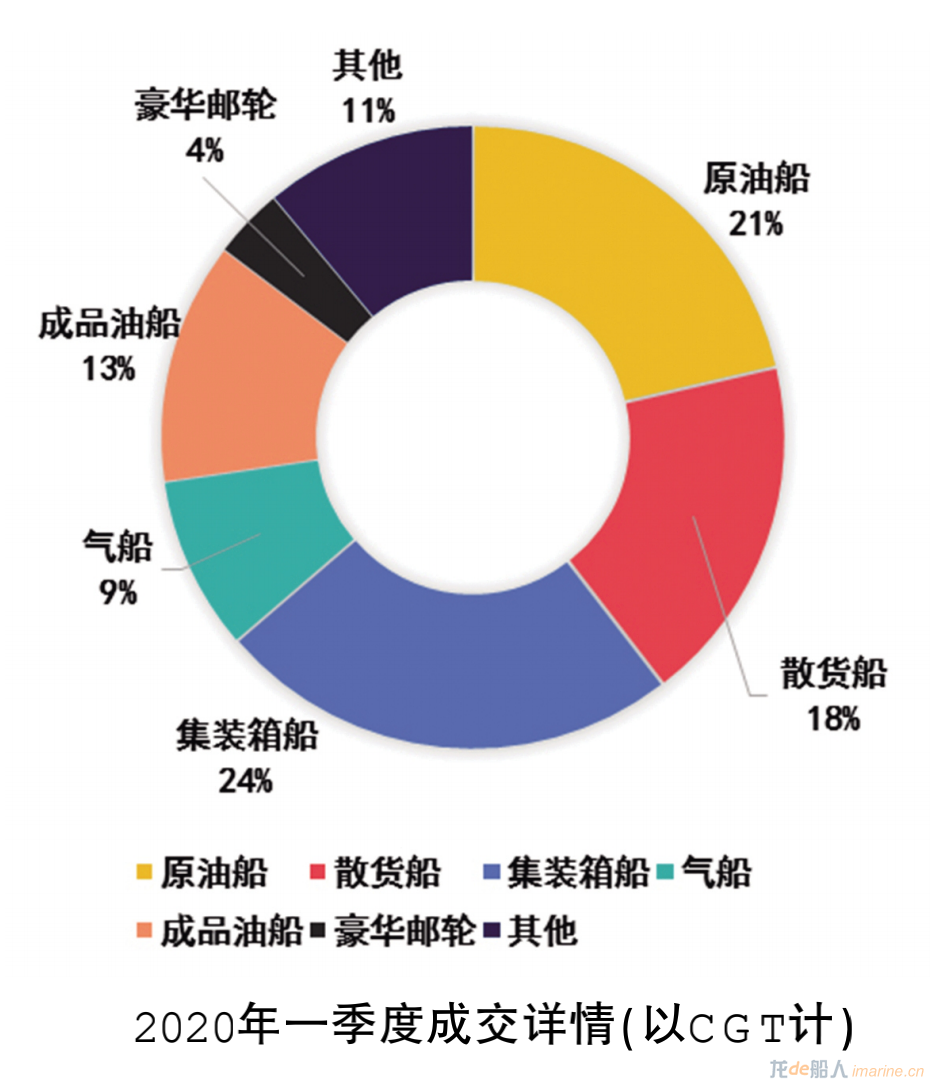

油船优势依旧明显,大型邮轮损失惨重。以DWT计,第一季度原油船最活跃,以300.4万DWT的成交量成为第一船型,占新船成交量的40.6%。其中,散货船是成交第二船型,成交161.7万DWT,占比为21.9%,同比降幅高达76.6%;集装箱船位居第三,占比20.7%。成品油船以10.9%占比第四;气船占比仅为3.8%,降幅为众船型之首,同比下降85.4%。以CGT计,集装箱船成交量第一,占新船成交量的24.2%;原油船位居第二,占比为21.4%,同比下降21.8%,在主力船型中降幅最窄;散货船以18.2%的占比位列第三,同比下降72.7%。成品油船以12.6%占比第四;气船占比为9%,同比下降85.7%;大型邮轮则同比下降高达92.9%。

市场竞争风起云涌,中韩船企争当行业领头羊。第一季度,新接订单方面,以CGT计,中国船舶集团有限公司占全球市场份额的17.5%。中远海运重工有限公司以16.8%的占比跃升第二。韩国现代重工市场占比降至9.9%,滑落第三。江苏扬子江船业集团公司以8%的占比位居第四。除以上4家造船集团外,其他船企占比均在5%以下。以DWT计,中国船舶集团仍以22.2%的占比位居全球第一,中远海运重工、现代重工、江苏新时代造船有限公司、韩国大宇造船海洋分列第二至五位。造船完工方面,以CGT计,现代重工以18.7%的完工占比遥遥领先,第一季度仅其一家占比在10%以上。日本今治造船、中国船舶集团、中远海运重工、韩国三星重工分列第二至五位。以DWT计,现代重工、今治造船、中国船舶集团全球完工量占比分别为18.6%、12.4%、11.2%,除这3家外,其他船企占比均在10%以下。手持订单方面,截至2020年4月初,无论是以DWT计还是以CGT计,中国船舶集团手持订单存量均位居全球首位,现代重工则紧随其后。

各国第一季度惨淡收官,市场震荡下中国韧性犹在。第一季度中国接单仍领跑全球。以DWT计,中日韩新接订单分别为483.1万DWT、34.3万DWT、185.9万DWT,占全球份额的65.3%、4.6%、25.1%,分别同比下降35.7%、92.5%、63.4%。虽然全球主要造船国家接单压力加大,但相比于日韩两国,中国的降幅有所收窄。得益于国内船东的支持(交付船舶中62.5%来自国内船东下单),日本第一季度以801.1万DWT的交付量居全球之首,并以24.6%的同比增长逆势而上。中韩两国分别交付731.8万DWT、715.6万DWT,分别占全球交付量的31.3%、30.6%,同比下降28.4%、30.3%。中日韩手持订单均处于下行通道,分别为8174.2万DWT、3475.9万DWT、4783.7万DWT,分别占全球手持订单总量的47.6%、20.2%、27.9%,同比下降11.4%、33.8%、17.4%。综合来看,主要造船国家一季度表现低迷,中国船企韧劲仍存。

船东投资喜旧厌新

新船投资显著下滑,大型邮轮跌幅超九成。随着疫情在全球扩散,全球贸易疲弱,海运贸易需求下降,航运公司暂停部分航次,给新船投资蒙上阴影。第一季度全球新船投资额为54.9亿美元,同比大幅下降77%。分船型看,第一季度“油散集气邮”投资额分别为18.8亿美元、6.5亿美元、11.4亿美元、4.6亿美元和3.2亿美元。其中油船新船投资占比最高、跌幅最小,同比下降24%;大型邮轮受疫情冲击最大,新船投资额跌幅达到96%;散集气三类船型跌幅均超过50%,分别下降74%、55%、88%。

无惧行业严峻形势,二手船投资风景独好。第一季度,二手船投资55.2亿美元,同比增加45.8%,分船型看,油船、散货船、集装箱船和气船投资额分别为25亿美元、7.8亿美元、5.6亿美元和1.5亿美元,占比分别为45.3%、14.1%、10.1%、2.7%。从月度数据看,新冠疫情暂时未对二手船投资产生影响,尽管3月全球疫情形势更加严峻,但二手船投资为13.5亿美元,同比增加5.5%,其中油船、散货船、集装箱船、气船投资额分别为9.3亿美元、1.8亿美元、2亿美元、0.5亿美元。

脱硫塔改装有所回暖,高低硫油价差缩小或抑制市场需求。受疫情和春节影响,造修船厂改装进度滞后,2月脱硫塔改装的船舶数量显著少于1月,结束了连续6个月增加的势头。随着国内加快复工复产,脱硫塔改装业务再度回暖。3月,共有187艘运营船舶完成脱硫塔改装。分船型看,油船、散货船、集装箱船和气体船分别有39艘、69艘、54艘、3艘,散货船占比最高,为36.9%,其次是集装箱船,占比为28.9%。值得注意的是,受原油需求下降和原油价格战影响,油价处于低位,高低硫油价差缩小,加装脱硫塔的成本优势下降,船东可能会转向使用低硫油,从而导致脱硫塔的加装需求减弱。

第一季度暂无首次公开募股(IPO)融资行为,定增成市场融资重要手段。主要船东在资本市场融资23.5亿美元。分类型看,融资以定向增发股票和债券为主,分别占53.5%和46.5%,无IPO融资行为。其中,定向增发股票4笔,融资额12.6亿美元。定向增发股票的船东分别为招商轮船、英国船东环球租船、德国船东MPC Container Ships、中远海能。其中,招商轮船募集资金主要用于购建4艘超大型油船(VLCC)、2艘超大型矿砂船(VLOC)、2艘滚装船,为10艘VLCC加装脱硫洗涤塔,以及偿还部分专项债务。中远海能通过向中国远洋海运集团有限公司、中国船舶集团所属大连船舶重工集团有限公司和沪东中华造船(集团)有限公司共计3家企业以非公开发行股票的方式融资,资金将用于新购14艘油船、2艘巴拿马型油船。第一季度主要船东发行债券9支,融资额达10.9亿美元,多集中在1月,3月无债券融资行为。

来源:中国船舶报

|

|