导语:应对限硫令,加注合规燃油仍是主流。但不可忽视的是,由于高低硫油价差的存在,高脱硫塔安装比例的船公司或将获得较好利润。

-->

-->

图片来源:seatrade-maritime

-->

-->

图片来源:EGCSA

2020 IMO限硫令已正式实施三个多月,随之而来的影响正不断显现。在限硫令实施初期,因高低硫油间存在的大幅价差影响着“低硫油派”船公司的营运成本,而近期,受新冠肺炎疫情及国际油价的影响,高低硫油价差正在不断缩小,这一现状也在得到缓解。不过尽管如此,后续随着疫情影响逐渐消散,航运活动增多,低硫油需求仍会回升,从而提振价格。

限硫令如何影响航运市场

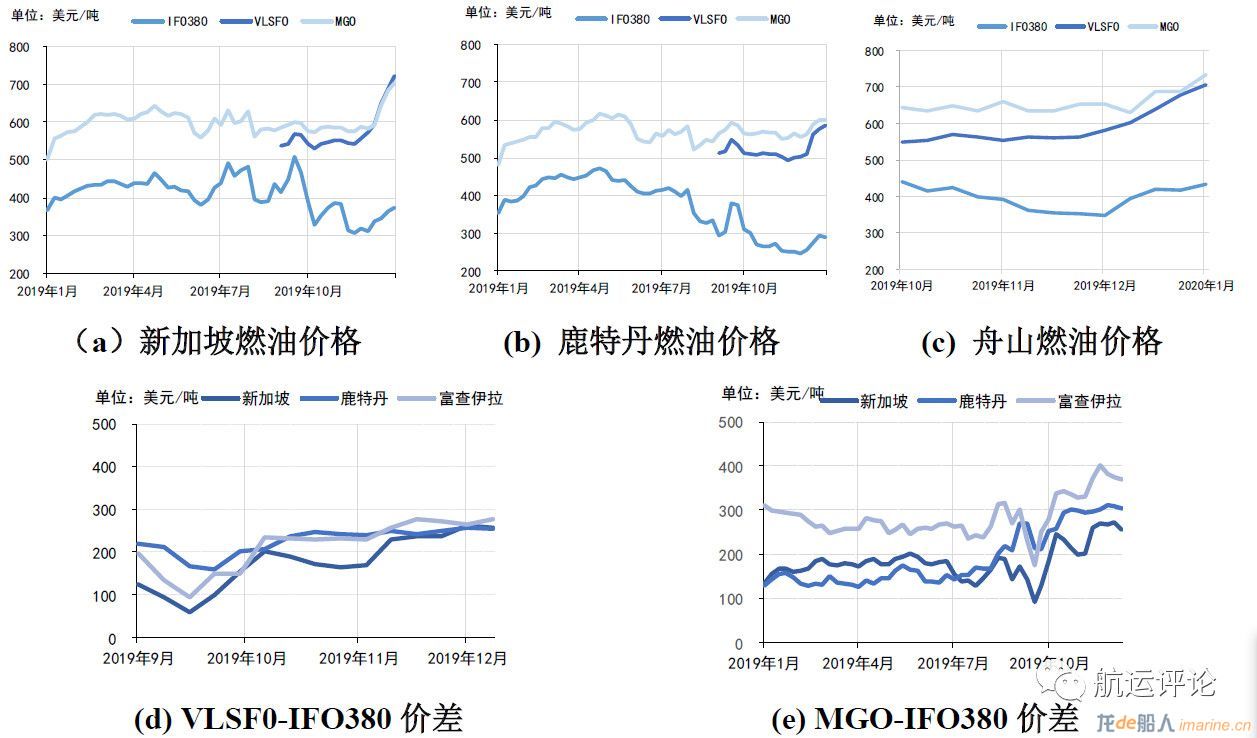

首先,限硫令直接影响了合规燃油价格。今年年初,由于短期内低硫油供应存在较大缺口,高、低硫油价差基本维持在200美元/吨以上。

据预测,2020年全球船用燃油用量近2亿吨,其中低硫油需求量在1.35亿吨左右,低硫油供应缺口在40%左右,其中低硫重油前期市场缺口可由MGO高价轻质油填补。

截止2019年底,低硫重油价格持续攀升,并推动MGO价格持续上涨。其中,低硫油、MGO与高硫油之间的价差一路走高。在今年2月初价差总体维持在200~300美元/吨区间,富查伊拉MGO与高硫油(IFO380)价差一度超过400美元/吨,新加坡港低硫油(VLSFO)价格一度超过MGO。随着全球船用燃油需求下降,自2月底开始高低硫油价差逐步回落,目前,基本维持在110~150美元/吨的区间。

图 1 全球主要加油港燃油价格情况

-->

-->

数据来源:克拉克森,上海国际航运研究中心整理

其次,安装脱硫塔船舶数量快速增加,大型船舶成为安装主力。2019年,安装脱硫塔成本大幅下降了200万~300万美元,单价降至300万~500万美元,安装脱硫塔对班轮公司来说成为有吸引力的选择。

数据显示,截至2020年1月18日,全球已安装脱硫塔的集装箱船舶运力占比达到10.7%,首次超过10%,共计247.55万TEU。其中,改装脱硫塔运力达191.56万TEU,占已安装脱硫塔运力的77.4%,成为当前主流选择。同时,正在船坞改装脱硫塔运力达76.30万TEU,虽较2019年12月份有所下降,但整体仍保持较高水平,占全球总运力的3.2%。

事实上,自2019年6月份以来,全球入坞安装脱硫塔的集装箱船舶数量就一路走高,同步推动全球船队闲置运力创两年来新高。截止2020年1月,已有376艘集装箱船舶选择安装脱硫塔,其中新交付船舶已安装脱硫塔艘数为68艘,已改装脱硫塔船舶艘数为222艘,正在改装的为86艘。

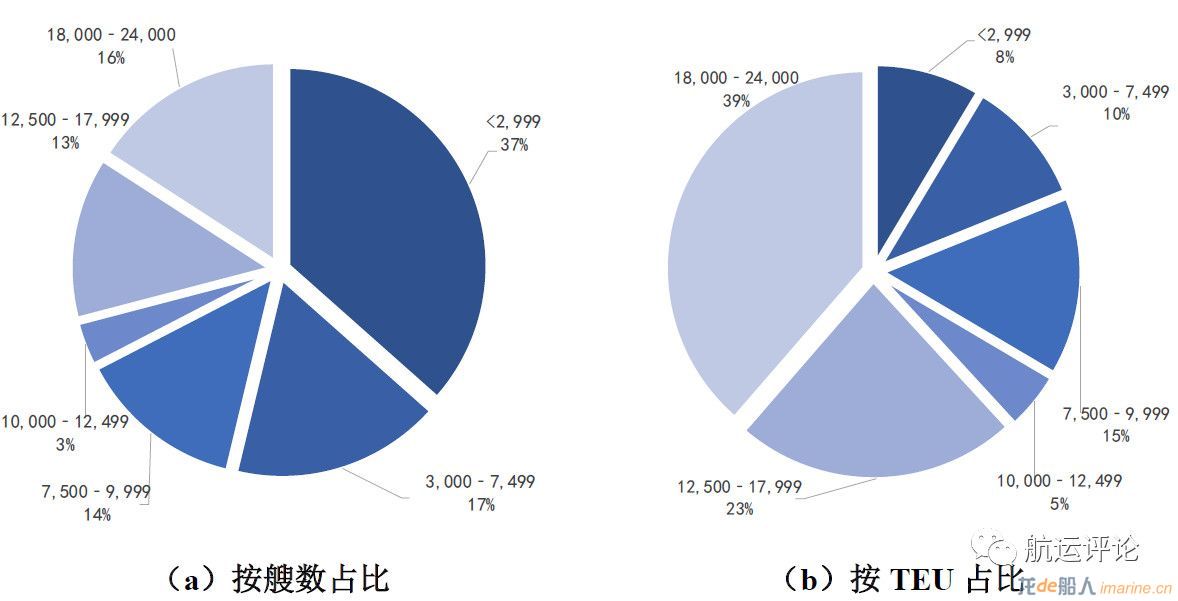

在已安装脱硫塔船型中,1.25万TEU以上集装箱船运力占比超过六成,2999TEU以下船型安装艘数最多,占比达37%。

图 2 已安装脱硫塔船舶中分船型占比情况

-->

-->

数据来源:Alphaliner,上海国际航运研究中心整理

同时,限硫令加速船舶更新换代,船舶拆解量大幅回升,拆船价格快速下滑。2019年,全球有96艘、累计运力规模18.63万TEU的集装箱船舶进入拆解市场,船舶拆解量大幅回升,同比大幅增加82.0%。

截止2019年12月27日,集装箱拆船价格年度均值为418$/ldt,同比下降9.6%,最大值为415$/ldt,最小值为370$/ldt。

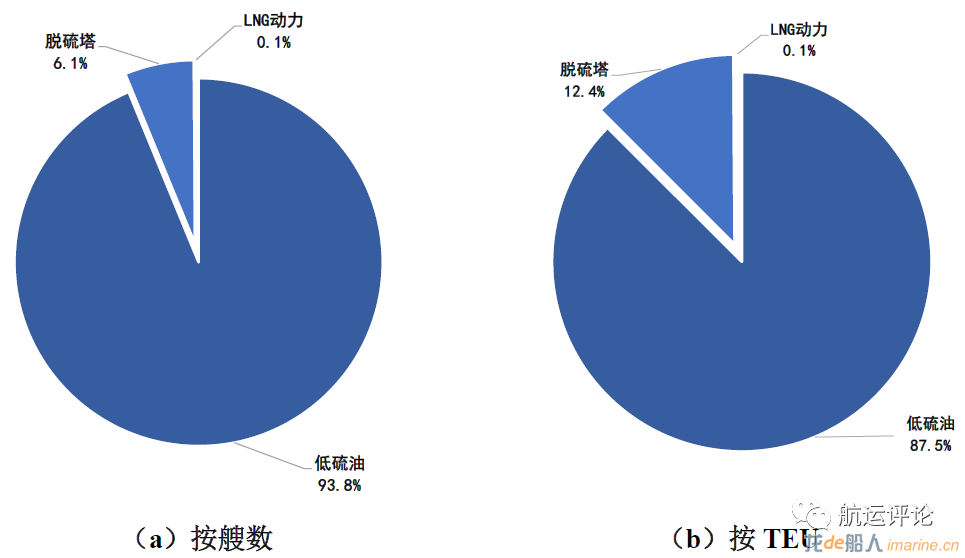

不仅如此,受限硫令推动,LNG等新能源动力船加快发展,加注合规燃油为主流选择。截至2019年底,全球共有8艘、共1.6万TEU的LNG动力集装箱船投入运营,占172艘LNG动力船舶的5%,大多数使用LNG动力的船舶类型为LNG运输船和客轮,LNG动力集装箱船占全球集装箱船队总运力的比例仅为0.1%。

随着航运业绿色发展大趋势的推进,预计2020年将有22艘LNG动力集装箱船交付使用,LNG动力集装箱船运营量将大幅增加。选择使用LNG动力来应对限硫令最积极的班轮公司为达飞轮船,预计到2022年,其将有20艘LNG动力集装箱船投入运营。

整体来说,应对限硫令实施,选择安装脱硫塔和LNG动力仍是少数,尤其在当下高低硫油价差缩小的情况下,加注合规燃油成为船公司的主流选择。

图 3 集运业应对限硫令三种方式的比例

-->

-->

数据来源:Alphaliner,上海国际航运研究中心整理

各企业对安装脱硫塔态度迥异

各主要班轮公司应对限硫令的措施基本上可分为“三大派”,以马士基、中远海运为代表的“低硫油派”、以地中海为代表的“脱硫塔派”和以达飞轮船为代表的“新能源派”。

以马士基为代表的低硫油方案推崇者们认为硫化物应该从炼油厂中除去,马士基集团石油贸易公司已经与KOOLE码头公司签署联合协议,将允许马士基集团在鹿特丹港的Koole's Botlek炼油厂生产符合限硫令要求的船用低硫油。低硫油可以从源头解决硫化物的排放问题,但面临运营成本增加和船舶日常维护管理等诸多考验。

地中海航运是目前脱硫塔安装数量最多的班轮公司。截止至2019年12月,全球已经或正在装备脱硫设备的船舶达到327艘。其中,地中海航运率先装备了最多的51艘,达到66.58万TEU,堪称全球最“硫”的班轮公司,意大利私营航运公司格里马尔迪航运则成为了脱硫塔安装运力比例最高的班轮公司,占比达到45.6%。

但安装脱硫塔也一直饱受争议,主要是因为脱硫塔可能将原本的空气污染源排放进海洋中,没有解决硫化物污染的源头问题。

表 1 截至2019年12月主要班轮公司脱硫塔安装情况统计

-->

-->

数据来源:Alphaliner,上海国际航运研究中心整理

而一向比较热衷于新技术的达飞轮船早在2017年就下单了9艘配备LNG系统的22000TEU型集装箱船舶,预计到2022年达飞轮船将有20艘LNG动力集装箱船投入运营,在主要班轮公司中占据绝对领先地位。

虽然LNG动力系统的船舶造价相对较高,但与传统燃料油相比,LNG作为海运船舶燃料的优势主要体现在环保上。液化天然气在燃烧时会释放更少的二氧化碳,基本不会有氮氧化物、硫氧化物以及颗粒物排放。与重燃料油或海运柴油相比,LNG的二氧化碳排放量可下降约10%~15%,氮氧化物以及硫氧化物排放十分微量,少于前者的十分之一,完全符合IMO所规定的硫含量不高于0.5%的上限。

不过,关于LNG系统的争议并非仅限于船舶造价上,船东更多的是关注LNG加注港的布局、液化天然气价格以及航行安全等问题。

低脱硫塔安装比例公司或存在盈利风险

经上海国际航运研究中心以某运力排名全球前五的班轮公司2019年每TEU消耗燃油量测算,之前(2019年12月份)大部分班轮公司加收的LSS(低硫油附加费)很难完全抵消此前高低硫油价差(新加坡达306美元/吨)所带来的成本增加。

不过近期受疫情及国际油价影响,高低硫油价差迅速缩小,甚至一度达到100美元/吨。这主要是由于受企业大范围停工停产影响,进出口货物减少,导致航运活动趋缓。但是,不容忽视的是,疫情本身对于炼厂的复产也会产生影响,再加上随着疫情影响逐渐消散,积压订单货物出运,对低硫燃油的需求也会大幅增加。

如果取截至目前高低硫油价差的中位数,即200美元/吨来测算,那么安装脱硫塔的船舶通常1~2年即可收回安装成本,超大型集装箱船舶的成本收回周期甚至小于1年。对于收回脱硫塔安装成本的船舶,剩下的时间相当于在“变相赚钱”,如若投入运营航线班轮公司还额外征收了LSS,那就相当于“直接赚钱”了。当然,脱硫塔也需要一定的维护成本,目前尚不可知具体数额,但总体成本应该不大。对于脱硫塔安装比例较低的班轮公司而言,2020年为燃油多付出的额外成本如无法较好的转移,可能会对公司整体盈利情况产生较大影响。

而现在的脱硫塔似乎完成了一个身份的转变,由最初的船上“化工厂”向船上“印钞机”转变,高脱硫塔安装比例的船公司在未来似乎有更好的机会获得较好的利润。同时,开始后悔的低脱硫塔安装比例船公司可能已经开始行动起来,或将推动一波脱硫塔安装小高峰的到来,可能推动脱硫塔平均改装时间再度走高。

限硫令的实质是一次航运业的大洗牌,“低标船”和管理不善的企业将被淘汰和清洗出去,从某种程度上讲,限硫令的实施是一次清退多余运力,促进航运业高质量发展的大好机会。

来源:上海国际航运研究中心

|