-->

-->

订单情况不容乐观,延期交付风险严峻

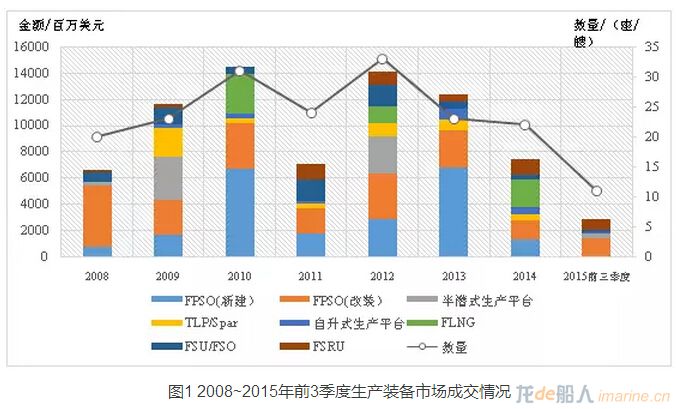

2015年前三季度,全球共成交了29亿美元(11座/艘),同比下降了48%,但是相较于上半年成交的6亿美元成交额,环比增加了383%。其中包括3座FPSO改装、1座半潜式生产平台、2座自升式生产平台,以及2座FSU/FSO和3座FSRU。下图列出了2008~2015年前三季度的生产装备成交情况。从建造商角度来讲,11座/艘订单主要分布在新加坡(5座/艘)及韩国(3座/艘),新加坡的订单主要围绕在FPSO及FSRU改装。

-->

-->

截至今年9月底,全球生产装备船队数量为342座,处于活跃状态的有312座,与2013~2014年的船队数量基本保持一致;全球手持订单共62座/艘,占现有船队数量的16%。有3座/艘计划于下半年交付,包括1座自升式生产平台和2座FERU。但是生产装备市场仍然面临比较大的压力:原定于今年下半年交付、由惠生海工承建的全球首座FLNG“Caribbean FLNG”,将会推迟至明年交付。延期交付风险依然严峻,船厂将面临更多考验。

-->

-->

短期来看情况堪忧,FPSO或成未来亮点

虽然相较于钻井装备来讲,以FPSO为代表的生产装备对于市场的反应相对迟缓。但是全球原油价格的大幅下跌以及复苏前景的不乐观,都导致了油气开采商重新评估或推迟海上油气田开发项目。截至目前,已经有18个原定于在2015年开发的项目延迟或取消;对于FLNG装备,由于天然气价格的下跌,以及亚洲需求的疲软,近两年不会有太大起色。根据掌握的油气田开发形势推测,第四季度有3座FSRU潜在订单,但是不排除订单推迟或搁置的可能性。由此推断2015年或将创造自经济危机以来的最低订单量。但是从长期来看, 2016~2017年或有15个潜在FPSO订单,即使油价比较低的情况下,到2020年也至少将有65座新接订单,如果油价企稳回升,则将会有更多的生产装备订单。

来自中船重工经济研究中心 徐晓丽

|