|

我们一直认为要简单的解读新造船市场是件非常困难的事,因为其包含了所有的细分板块船型。由于去年全球新船签单量的回升,高附加值船型如LNG船订单的增加,及此背景下中国船厂取得的突破,当前市场针对新造船市场的新闻讨论热度明显增加。作为拥有大量新造船专有数据的行业研究机构,本周克拉克森研究带大家聚焦新造船市场的新造船价格。

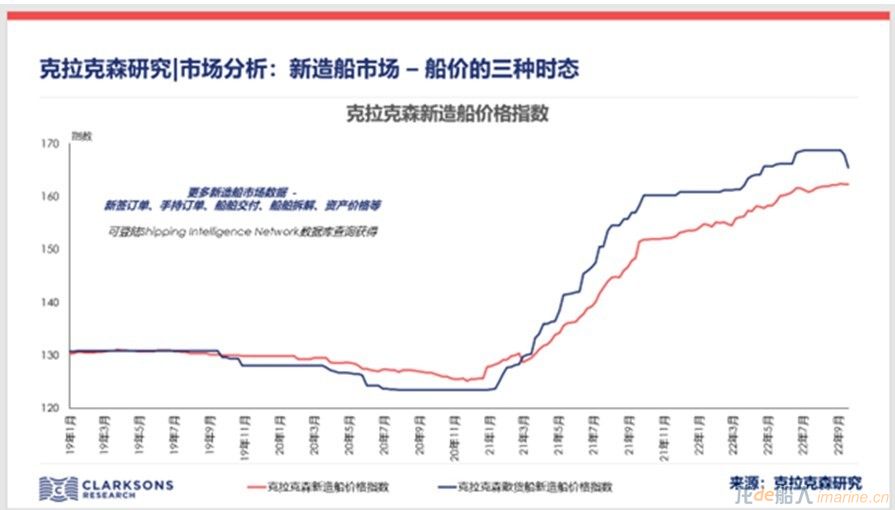

按惯例,我们选择最新克拉克森某一数据发展变化进行展开:自2020年12月起,克拉克森新造船价格综合指数持续21个月环比上涨,至2022年8月末累积涨幅达29.3%。综合指数上涨背后,克拉克森细分船型新造船价格指数也都保持一致上涨趋势,虽然涨幅略有差异。四大船型中,集装箱船新造价格指数涨幅最高,达37.3%;散货船紧随其后,上涨34.2%;油轮上涨32.3%,气体船上涨28.0%。进入9月,散货船新造指导价格出现微幅下跌。

-->

-->

新造船价格 – 过去

手持订单覆盖率上升,造船成本上升 新造船价格持续上涨

虽然对导致新造船价格上涨影响因素的探讨远不止以下内容,但在此仅做简单概况分析:

1.手持订单覆盖率:我们用船厂手持订单除以过去12个月的交船量来衡量当前造船作业订单的饱满度。克拉克森船厂手持订单覆盖率已从2021年初的2.68年上升到2022年9月的3.51年。近两年时间里大量的集装箱船和气体船订单使得全球船厂产能趋紧,作业订单饱满度不断攀升。一些原本用于建造散货船和油轮的船台船位被用作建造集装箱船和气体船,带动了船厂对其他船型新造船报价的上涨。

2.造船成本:造船成本主要由钢材、设备和劳动力成本三方面构成。中国船板价格在2021年的半年时间里一度上涨50%以上(细分船型中散货船用钢量较高);设备成本受到钢材和原材料成本上涨的影响也高居不下;船厂工人工资每年涨幅加快。另外由于造船出口订单通常以美元计价,而造船成本大部分以造船国本币计算,船厂面临巨大的汇率风险。2021年人民币兑美元升值,进一步加大中国船厂成本压力。

新造船价格 – 现在

船厂产品差异,造船成本改善 整体价格坚挺,散货船价格出现微幅下跌

结合新造船价格上涨的背景,我们回到开头指出的近期散货船新造指数微幅下跌,讨论分析原因:

1.新签订单船型分布不均匀。2021年和2022年至今主要签单船型为集装箱船和气体船。对比2010-2020年,集装箱船和气体船在所有签单船型中占比仅为9%和6%(数量计);而今年至今这两种船型占比分别为32%和16%。但是本轮新造船市场的回暖并没有传导到散货船和油轮,克拉克森预计2022年散货船和油轮订单都将低于对应船型的十年平均订单水平。近期市场对于散货船的悲观情绪也进一步影响到新船投资。

2.大型和中小型船厂接单能力差异。大型船厂成为LNG船和大型集装箱船订单的最大获益者。中小型船厂的主要产品类型为散货船(尤其是中小型船),持续的散货船订单不足意味着他们将提前面临未来生产计划的压力,使得部分船厂对散货船订单报价开始松动。当前克拉克森记录拥有订单的全球活跃船厂数量为378家,而今年至今接单船厂数量仅为131家。

3.造船成本压力逐渐解除,同时船厂获益于汇率本币贬值。虽然全球通胀压力增加,但是造船制造业位于亚洲,且大部分设备都已实现本土制造,并未受到此轮欧洲能源成本上升的冲击。虽然韩国船板价格仍然处于高位,但是中国船板价格已回落到2020年水平。普遍预期船用设备涨幅已见顶,随着下半年以来新签订单的回落,设备价格也将下跌。今年以来,强势美元使得船厂收入获益。

新造船价格 – 未来

周期性行业始终围绕“产能供给“和“订单需求“的讨论

最后又到了大家最关注的未来解读,这里仅发表一番基于当前事实性数据的个人粗浅看法,并不代表未来预判:

1.未来短期细分船型是否会有不同走势。先看船厂产能,全球大型LNG船的建造船厂数量有限,有大型LNG船接单能力的船厂船位已排期至2026/27年。且未来都有大型项目的船位预留,降价接单的动力较低。中国近期有新进入大型LNG领域的船厂,但受技术发展限制,大规模产能扩张有限。另外由于大型船厂船位被LNG船和大型集装箱船占据,影响其他大型船的接单能力,如超大型油轮VLCC。如此来看,中小型船的定价主要取决于中国和日本船厂?日本船厂自2016年在新造船市场上逐渐失去竞争力,随着当前船价上涨和船位的紧张,今年日本船厂开始积极接单。日本船厂订单相对不透明,其中日本可销售产能及日本船厂的成本核算值得关注。

2.船价走势的基本还是要回到未来新造船订单的潜力。克拉克森全球新造船订单统计今年订单年化同比较去年下降20%。要满足全球船厂的造船产能(克拉克森预计未来3年造船产能小幅增长5%左右),仍需要大量的散货船和油轮订单,这两类船型共占到全球船队规模60%。今年的环保订单仍然主要为LNG动力燃料订单,而当前LNG价格的高企使得中小型船东对于燃料方案的选择以及船队更新的时点更为谨慎。克拉克森也在最新的新造船订单预测中略修正了预测模型,认为船东延迟了短期新船投资。

3.最后的最后,造船业归根结底是周期性行业。船厂接单策略会根据手持订单的上升和下降积极调整。船厂和船东互相试探市场对于新造船价格的接受度。本轮新船价格的上涨影响了散货船和油轮船东的投资兴趣。举例油轮订单,油轮在今年逐步从30年来最低迷的收益水平中恢复,但目前我们却没有看到大量油轮订单的出现。所以是船厂承受不住接单压力降价,还是更多的观望船东在时机选择上首先按下进行键并推动更多船东达成一致(船价随之上涨)?

来源:克拉克森研究

|