|

对集装箱船市场而言,2021年无疑是戏剧性的一年。纵观全年,“完美风暴”(强劲的贸易复苏、严重物流中断和港口拥堵、整体运力增长可控)推动集运市场运费及租金持续上涨。受此支撑,2021年集装箱船舶的新造船订单和二手船交易量亦创下历史新高。除此之外,同样值得关注的是,集装箱船队运力部署较往年也发生了明显的变化,部分航线上长期稳定的运力部署格局在今年被打破。

以往运力部署:大型化趋势明显

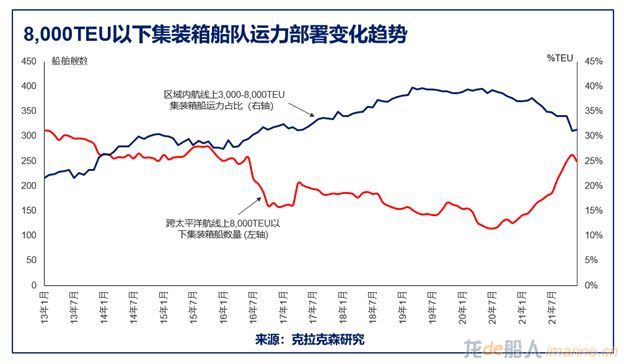

近年来,集装箱船队的运力部署受到船舶大型化趋势的显著影响。随着更多超大型集装箱船的交付(更好的实现规模经济效应),小型集装箱船在航线上的部署已逐级下调。比如,跨太平洋航线上集装箱船的平均大小从2014年初的约6,000TEU增长至2020年初的约8,000TEU,且8,000TEU以下的船舶从250艘减少至约150艘;远东-欧洲航线上,集装箱船的平均大小从约10,000 TEU 增长至15,000 TEU 。同期区域内贸易航线上,3,000-8,000TEU集装箱船运力占该航线上总运力的比重从26%上升至39%。

2021趋势转变:跨太平洋航线

-->

-->

然而,与先前存在的长期部署趋势不同,自2020年中以来,随着集装箱海运贸易需求从新冠疫情的冲击中迅速反弹,部署在主干航线上的小型集装箱船数量迅速增加。这一趋势在跨太平洋航线上最为明显,截止今年11月,该航线上8, 000TEU以下的集装箱船数量已超过250艘(2020年中约为120艘),创下近6年以来的新高。

受到需求强劲、港口拥堵以及远东-美国运费持续攀升(2021年3季度该航线上集装箱即期运价已经达到20,000美金/FEU)的影响,班轮公司最大限度加派可用运力至跨太平洋航线上。2020年中-2021年11月期间,跨太平洋航线上新增的小型集装箱船舶运力(8,000TEU以下)中,约50%来自原本在跨太平洋航线上已有运力部署的班轮公司,另外50%则来自“新进入者”(之前仅在区域内航线上运营的班轮公司)。

为了减少严重港口拥堵的影响,大部分部署在跨太平洋航线上的小型集装箱船从事“转运”服务,其中42%的8,000TEU以下集装箱船仅运营5个港口及以下的环线运输(2020年7月这一比重仅为10%)。该航线上的新增运力包括支线型集装箱船及部分中型集装箱船,平均船型大小约为4,000TEU。

引发连锁效应:区域内航线

跨太平洋航线上的运力部署变化产生了连锁效应,间接影响了区域内航线上的运力部署。2020年下半年以来,区域内航线上,3,000-8,000TEU集装箱船的运力部署占比已经从40%下降到约30%。班轮公司将部分小型集装箱船运力调整至其他航线上,打破了之前长期稳定的船队部署格局。与此同时,该期间至少有40艘旧巴拿马型集装箱船从亚洲区域内航线调至其他航线。

然而,这一趋势似乎难以长期持续。随着运费的逐渐回落以及港口拥堵的缓解,叠加新交付运力进入市场,主干航线上的运力部署仍将以大型集装箱船为主。不过今年(甚至明年),集装箱船市场运力部署的变化仍是值得关注的焦点。

来源:克拉克森研究

|