|

|

中国进口需求疲软以及船舶供应过剩令运送煤炭及其他干散货大宗商品的船舶盈利大受影响,致使船舶运营企业被迫面临出售旗下船舶资产、紧急筹集周转资金甚至申请破产的困境。

今年以来,干散货运输价格暴跌。用以衡量整体干散货运输的平均价格、也是航运业经济指标的波罗的海干散货运价指数(BDI)上个月已经跌至自1985年创立以来的最低点位471点。

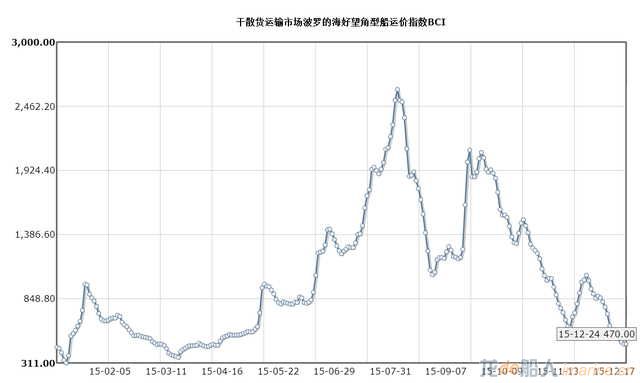

2015年12月3日当天,最大型号的好望角型散货船(Capesize)的短期租赁费为4897美元/天,远远低于8月份的20000美元/天。而通常用于维持运营和财务状况的租赁费用在13000美元/天。自去年9月末以来,干散货运输市场波罗的海好望角型船运价指数BCI一路下跌(下图来自凤凰网)。

-->

-->

现在干散货运输所获得的费用已经无法支付日常的运营,更不要说其他的财务开支了。纽约的企业金融咨询师Basil Karatzas在接受金融时报采访时指出,该产业已经持续损失18个月了,由此累计的损失不可小觑,如果一个船舶运营商拥有10艘运输船,而每天每条船损失大约3000-4000美元,那么每天的损失将达4万美元,将这个数字乘以30天,再乘以12个月,由此得出的年度损失将是巨大的。

面对这一情境,不少企业被迫出售旗下船舶资产来应对危机。希腊知名的航运家族企业DryShips在去年12月时宣布第三季度资本减值8.2亿美元,在今年9月份Dryships宣布完成旗下17艘散货船的买卖协议,而余下的船舶也进入了待售状态。Dryships不是唯一一家被迫出售资产的船舶运输企业。去年11月末至12月初,至少还有3家在纽约上市的公司宣布出售船舶以获得资本,包括Scorpio Bulkers、Star Bulk 以及Paragon 。

Paragon Shipping的首席执行官Michael Bodouroglou表示,由于盈利不及开支,运营商正在大笔烧钱。他说:“这些天,每一个在出售资产的人都是不得不这么做的,尤其是那些出售了高质量资产的人。“

除了被迫出售旗下资产以外,一些企业也在寻求和其银行协商分批偿还贷款、临时停止偿债协议以及逾期付款的方式以缓解现金流不足的问题。

一些航运企业甚至已经申请破产。丹麦老牌航运商Copenship和日本干散货航运公司第一中央汽船株式会社及其全资下属Star Bulk Carrier Co. SA均在去年申请破产,而韩国最大干散货航运商之一的大波国际航运公司已经进入了破产流程。

导致干散货运输市场的主要原因是干散货船运产业供应过剩,以及中国经济增长放缓导致其对大宗商品的进口需求减少。

今年年初就有报道称私募企业的大量投资导致航运业运力过剩。根据《国际金融报》报道,随着私募股权公司在航运业投资数十亿美元、掀起购船热潮,航运业正日渐面临运力过剩的压力。油船公司Stolt Nielsen的首席财务官Jan Engelhardtsen曾表示,私募股权公司在航运业大量投资,但这种投资实际上会毁掉其所追求的市场前景。

此外,中国进口需求疲软加剧了干散货运输行业的疲软。此前华尔街见闻提到,中国经济已逐步放缓了好几年,但近来经济大幅放缓的迹象正在显现。11月,中国制造业PMI跌至三年来最低,并是制造业连续第三个月处于收缩状态。随着中国工厂减少铁矿石和其他商品的进口,干散货运输受到最大打击。截至今年8月份,香港地区的集装箱运输量已经连续12个月同比下滑,其中一些运量转移至了中国内地。

海通证券航运分析师姜明表示,近两年来整个干散货供给与需求低迷,而其中中国经济增速放缓是最主要原因。“中国较低的钢材需求以及航线上大规模新吨位船舶的出现,使得干散货市场陷入自上世纪80年代中期以来最糟糕的境地”。而中国干散货运输贸易的增长预期已经在2015年里从5-6%降至0。

来自华尔街见闻

|

|